Gigès, le mystérieux inventeur de la monnaie métallique

Pièce de Lydie en Electrum

Pièce de Lydie en Electrum

Les plus anciennes pièces de monnaie métallique, marquant peu à peu le changements définitif (pour le monde entier sauf aux Amériques, où les peuples ont continué leur économie spécifique jusqu'à l'arrivée des envahisseurs et culture dévastatrice) de l'économie de l'Humanité, passant de la dernière économie créée (le troc) aux échanges par monnaie de substitution, toujours pratiqués de nos jours, ont été découvertes en Turquie, dans l'ancien Royaume de Lydie (ou Méonie pour Homère). Les Lydiens (aussi connus comme les Lud par les Egyptiens et Assyriens) était un peuple indo-européen descendant de Lydos, fils d'Attis d'après Homère. Quand on sait qu'Attis est en fait un Dieu très connu, d'origine Phrygienne (qui dominaient les Lydiens au début) et que l'on retrouve sous le nom d'Adonis chez les Grecs et Romain ou Tammuz chez les Hindoux, on devine que les origines mêmes de ce peuple sont aménagées. Et ce n'est pas mieux pour leur Roi Gigès, qui a régné (d'après la science officielle mais avec une fourchette temporelle) de entre 708 et 687 avant Jésus-Christ, sa mort étant entre 680 et 648 avant Jésus-Christ...

Crésides d'argent, attribuée à Crésus-5ième siècle av JC

Crésides d'argent, attribuée à Crésus-5ième siècle av JC

Il était appelé Gugu par les Assyriens, et serait à l'origine des traditions bibliques sur Gog, prince de Magog (c'est-à-dire en assyrien mā(t) Gugu : « pays de Gygès »). En fait, on ne sait pas vraiment comment il est arrivé au pouvoir car les sources sont rares (donc à fiabilité resteinte) et divergent complètement... :

Selon Hérodote (né vers 484 avant notre ère et mort vers 420 - donc 250 ans après environ), Gygès était à l'origine le fils d'un des gardes et le confident du tyran Candaule, (ou Sadyate, ou encore Myrsile), roi très légendaire descendant d'Héraclès (Hercule), qui était un roi vantard qui ne cessait de vanter la beauté de sa femme. Ne supportant pas que Gygès puisse douter des charmes de son épouse, Candaule lui donne l'ordre de tout faire pour la voir nue et constater sa vérité. Après avoir refusé car pensant que c'est indigne, Gygès finit par céder et se cache dans la chambre royale au bon moment pour admirer le déshabillage de la Reine. Mais celle-ci le découvre sans le laisser paraître. Elle a compris que le roi ne peut être que l'auteur de cette indignité et décide de se venger de cet outrage. Elle convoque Gigès le lendemain et lui fait le chantage suivant : soit il assassine Candaule, devient son époux et le nouveau Roi, soit il est exécuté... Gigès n'a pas trop le choix, poignarde le Roi et s'empare du trône de Sardes, capitale de la Lydie...

Mais selon Platon (né en 424/423 av. J.-C., mort en 348/347 av. J.-C. - donc 300 ans après environ), Gygès n'était qu'un simple berger lydien à l'origine, qui faisait paître son troupeau lorsqu'un violent orage fit s'affaisser une colline. Il s'y aventura et découvrit un énorme cheval de bronze dans les flancs duquel étaient pratiquées des portes (Cheval qui rappelle un peu le célèbre Cheval de Troie de part sa description !). Après avoir ouvert ces portes, Gygès aperçut à l'intérieur du cheval le squelette d'un géant portant au doigt un anneau d'or. Il se saisi de cet anneau, se le passa au doigt (il n'était pourtant pas à priori un géant !), et, sans dire un mot de son aventure, il alla rejoindre les autres bergers du voisinage. Par hasard, il remarqua que, à chaque fois qu'il tournait sa bague vers l'intérieur, il devenait invisible de tous, tout en gardant la faculté de voir et d'entendre ce qu'il se passait autour de lui. Dès qu'il retournait la bague en sens inverse, il redevenait visible. Après avoir essayé les pouvoirs de son anneau par plusieurs expériences, il se rendit au palais et séduisit la reine. Il complota avec elle la mort du roi, le tua et s'empara du trône...

Alors que pour Nicolas de Damas, d'après Xanthos de Lydie (200 ans après estimés), Gygès était en fait un jeune prince (de quel royaume ?) devenu favori à la cour du roi de Lydie (qu'il appelle Sadyatte). Alors que Gygès escorte Tudo, la nouvelle fiancée du roi, il en tombe éperdument amoureux et essaie de la séduire. Le roi, mis au courant de l'inconduite de son protégé veut le mettre à mort. Mais Gygès, prévenu par une servante, s'introduit dans la chambre du roi, qu'il poignarde dans son sommeil. Il prend alors le pouvoir, conforté par l'oracle de Delphes, puis épouse Tudo...

La version de Plutarque est encore plus lointaine (46 après JC) et offre encore moins de certitude. « Hercule, après avoir tué Hippolyte, lui enleva, avec le reste de son armure, une hache dont il fit présent à Omphale. Les rois de Lydie successeurs d'Omphale la portèrent depuis comme un ornement sacré, jusqu'à Candaule, qui, se souciant peu de cette marque de dignité, la fit porter par un de ses courtisans. Lorsque Gygès se révolta contre ce prince et lui déclara la guerre, Arsélis, roi des Myléens, vint avec des troupes au secours du rebelle, tua Candaule et l'officier qui portait la hache. »

Encore plus mystérieux sur ce Roi mythique, c'est sous son règne que le Royaume de Lydie parvient à son apogée. Il étend son Empire en profitant de l'inactivité des Cimmériens et Assyriens au dépend des villes grecques d'Asie Mineure, s'empare et attaque plusieurs grandes villes et région, dont la Troade. Il se serait fait tuer lors d'une bataille contre les Cimmériens. Notons que Le philosophe Phanias d'Érèse dit qu'avant son règne, Apollon Pythien n'avait ni or, ni argent...

Et pourtant, c'est bien de ces dates du début du 6ième siècle avant J.C. et dans cette petite région à l'Ouest de la Turquie qu'ont été découvertes ces premières pièces de monnaie en alliage spécial, de l'Electrum, extrait du fleuve Pactole...

Gygès créa donc sa propre dynastie (avec notamment Allyate II dont une bataille sera arrêtée par... une éclipse de Soleil ( 28 mai 585 av. J.-C.) ! et le dernier de la dynastie... le très célèbre Crésus ! On comprend mieux avec tout ce cheminement pourquoi Crésus (né en 596 av. J.-C., fils d'Alyatte II, est un roi de Lydie, ayant régné d'environ 561 à environ 547 av. J.-C.) est devenu le symbole de la richesse et de l’opulence... grâce à la monnaie inventée par son mystérieux aïeul !

C'est donc bien une invention soudaine amenée par et pour l'intérêt d'un seul roi (qui sort d'où ce génie inventif ?) qui, petit à petit, convaincra tous les Rois et Seigneurs (vu les résultats de la dynastie amenant Crésus !) d'adapter (pour leur seuls biens évidemment) ce nouveau système économique...

Mais quand est-il de Gog et Magog, cités dans les origines de la Lydie et de son peuple ?

" le couple « Gog et Magog » avait dès son premier usage biblique un sens de fléau mythique et infernal. C’est ainsi, qu’on les associe par la suite, à l’ensemble des invasions barbares déferlant sur l’Europe. Leurs représentations se retrouvent bientôt en Angleterre, où les géants « Gog et Magog » personnifient les « barbares » autochtones combattant Brutus, le premier roi légendaire des Bretons. Ils sont aujourd’hui considérés comme les gardiens mythiques de Cité de Londres. Saint Ambroise affirme que Gog signifie Goth. Isidore de Séville considérait les Gètes-Goths comme la progéniture de Gog et Magog. "

" le couple « Gog et Magog » avait dès son premier usage biblique un sens de fléau mythique et infernal. C’est ainsi, qu’on les associe par la suite, à l’ensemble des invasions barbares déferlant sur l’Europe. Leurs représentations se retrouvent bientôt en Angleterre, où les géants « Gog et Magog » personnifient les « barbares » autochtones combattant Brutus, le premier roi légendaire des Bretons. Ils sont aujourd’hui considérés comme les gardiens mythiques de Cité de Londres. Saint Ambroise affirme que Gog signifie Goth. Isidore de Séville considérait les Gètes-Goths comme la progéniture de Gog et Magog. "

" Ce nom désigne soit une personne, soit une peuplade, soit une réalité géographique (pays ou ville). Sous la plume du prophète Ézéchiel, les peuplades païennes de Gog et Magog vivent « au nord du Monde », et représentent métaphoriquement les forces du Mal. Magog (en hébreu מגוג, en grec Μαγώγ) est un nom qui apparaît 5 fois dans la Bible et 2 fois dans le Coran.

" La Bible nous parle en fait de deux guerres de Gog et Magog. Si l’une d’entre elles est encore très lointaine, l’autre est au contraire fort proche ! Le prophète Ézéchiel, dans les chapitres 38 et 39 de son livre, annonce avec beaucoup de détails une guerre conduite contre Israël par Gog, le chef du pays de Magog.

Le Livre de l’Apocalypse parle aussi d’une seconde guerre de Gog et Magog, qui se produira tout à la fin du règne millénaire de Jésus-Christ sur la terre. Voici ce que l’apôtre Jean écrit à ce sujet: “ Heureux et saints ceux qui ont part à la première résurrection ! La seconde mort n’a point de pouvoir sur eux; mais ils seront sacrificateurs de Dieu et de Christ, et ils régneront avec lui pendant mille ans. Quand les mille ans seront accomplis, Satan sera relâché de sa prison. Et il sortira pour séduire les nations qui sont aux quatre coins de la terre, Gog et Magog, afin de les rassembler pour la guerre ; leur nombre est comme le sable de la mer. Et ils montèrent sur la surface de la terre, et ils investirent le camp des saints et la ville bien-aimée. Mais un feu descendit du ciel, et les dévora. Et le diable, qui les séduisait, fut jeté dans l’étang de feu et de soufre, où sont la bête et le faux prophète. Et ils seront tourmentés jour et nuit, aux siècles des siècles. "

" Voici ce qu’a dit le prophète:

“La parole de l’Eternel me fut adressée, en ces mots: Fils de l’homme, tourne ta face vers Gog, au pays de Magog, vers le prince de Rosch, de Méschec et de Tubal, et prophétise contre lui! Tu diras: Ainsi parle le Seigneur, l’Eternel: Voici, j’en veux à toi, Gog, prince de Rosch, de Méschec et de Tubal! Je t’entraînerai, et je mettrai une boucle à tes mâchoires; je te ferai sortir, toi et toute ton armée, chevaux et cavaliers, tous vêtus magnifiquement, troupe nombreuse portant le grand et le petit bouclier, tous maniant l’épée; et avec eux ceux de Perse, d’Ethiopie et de Puth, tous portant le bouclier et le casque; Gomer et toutes ses troupes, la maison de Togarma, à l’extrémité du septentrion, et toutes ses troupes, peuples nombreux qui sont avec toi! Prépare-toi, tiens-toi prêt, toi, et toute ta multitude assemblée autour de toi! Sois leur chef! Après bien des jours, tu seras à leur tête; dans la suite des années, tu marcheras contre le pays dont les habitants, échappés à l’épée, auront été rassemblés d’entre plusieurs peuples sur les montagnes d’Israël longtemps désertes; retirés du milieu des peuples, ils seront tous en sécurité dans leurs demeures. Tu monteras, tu t’avanceras comme une tempête, tu seras comme une nuée qui va couvrir le pays, toi et toutes tes troupes, et les nombreux peuples avec toi” (Ézéchiel 38: 1-9).

Cette prophétie est très précise. Elle donne une liste bien définie de divers peuples, qui viendront envahir Israël des quatre points cardinaux, de l’est, du sud, de l’ouest et du nord. Elle précise également quand se produira cette invasion: lorsque le peuple d’Israël, longtemps dispersé entre plusieurs peuples, sera revenu, après bien des jours, sur les montagnes d’Israël, et sera en sécurité dans ses demeures. Le verset 12 précise même que ce peuple d’Israël sera installé dans “des ruines maintenant habitées, un peuple recueilli du milieu des nations, ayant des troupeaux et des propriétés, et occupant les lieux élevés du pays.”

Ces indications précises ne peuvent donc concerner que notre époque actuelle, qui a vu, après presque deux mille ans d’exil parmi les nations, le peuple d’Israël revenir relever des villes en ruines, et rebâtir son pays longtemps déserté et dévasté. Au moment où ce peuple se croira en sécurité dans ses demeures, une coalition de peuples fondra brutalement sur lui, dans le but de le détruire. Quels sont donc ces peuples nommés dans cette prophétie? Gog est sans doute le nom d’un chef, d’un “prince”, tandis que Magog désigne le pays sur lequel règne ce prince. Beaucoup d’exégètes, notamment Juifs, pensent que Gog est un terme générique qui désigne tout ennemi du peuple de Dieu, et que Magog désigne son pays.

C’est possible. Cependant, compte tenu de la précision de cette prophétie, les meilleurs commentateurs sont parvenus à identifier le pays de Magog comme une région de l’Asie Mineure. En effet, Gog étant aussi “prince de Rosch, de Méschec et de Tubal,” et “Méschec et Tubal” ayant été identifiées comme des régions de la Turquie occidentale et orientale, il est probable que le pays de Magog soit aussi une région voisine. “Rosh” n’a pas été identifié comme une région particulière, mais il s’agit aussi d’un mot hébreu qui signifie “tête” ou “chef”. Gog, prince de Rosh, serait donc le “chef des princes” de ces régions. On a soutenu aussi que Rosh pouvait désigner la Russie, Méschec désignant Moscou, et Tubal désignant la ville russe de Tobolsk. Toutefois, ces interprétations ne résistent pas à un examen sérieux, car ces noms désignent plutôt des régions de l’Asie Mineure dont les appellations sont connues, et sont très proches des termes hébreux employés par Ézéchiel.

Par exemple, Méschec se rapproche de Mushki, ancienne Phrygie, à l’ouest de la Turquie actuelle. Tandis que Tubal doit plutôt désigner l’antique Tabal, à l’est de la Turquie. Gomer désigne une partie de la Turquie centrale. Togarma concerne une région de la Turquie orientale.

Toutes ces régions, Méschec (à l’ouest), Gomer (au centre), Tubal et Togarma (à l’est), ainsi que Magog, concernent donc l’ensemble de la Turquie actuelle. Ce sont les régions qui font partie de “l’extrémité du septentrion” mentionnée par Ezéchiel. Ezéchiel mentionne encore trois autres pays proches: la Perse, l’Ethiopie, et Puth. La Perse n’est autre que l’Iran actuel. L’Ethiopie biblique n’est pas l’Ethiopie moderne, mais plutôt le Nord-Soudan actuel, au sud de l’Egypte. Quant à Puth, il s’agit de la Libye.

" Puis je vis un grand trône blanc, et celui qui était assis dessus. La terre et le ciel s’enfuirent devant sa face, et il ne fut plus trouvé de place pour eux. Et je vis les morts, les grands et les petits, qui se tenaient devant le trône. Des livres furent ouverts. Et un autre livre fut ouvert, celui qui est le livre de vie. Et les morts furent jugés selon leurs œuvres, d’après ce qui était écrit dans ces livres. La mer rendit les morts qui étaient en elle, la mort et le séjour des morts rendirent les morts qui étaient en eux; et chacun fut jugé selon ses œuvres. Et la mort et le séjour des morts furent jetés dans l’étang de feu. C’est la seconde mort, l’étang de feu. Quiconque ne fut pas trouvé écrit dans le livre de vie fut jeté dans l’étang de feu. Puis je vis un nouveau ciel et une nouvelle terre; car le premier ciel et la première terre avaient disparu, et la mer n’était plus. Et je vis descendre du ciel, d’auprès de Dieu, la ville sainte, la nouvelle Jérusalem, préparée comme une épouse qui s’est parée pour son époux ” (Apoc. 20: 6 – 21: 2).

" Ce qui est clair, c’est que cette guerre ne peut pas se produire pendant la période de la Tribulation. En effet, Ezéchiel décrit un peuple d’Israël se croyant en paix et en sécurité dans ses demeures. Or nous savons que la Tribulation comprendra deux périodes très distinctes de trois ans et demi chacune. Pendant la première période, l’Antichrist, qui aura pris les rênes d’un pouvoir mondial, favorisera Israël, qui le reconnaîtra comme le Messie. Il autorisera la reconstruction du Temple de Jérusalem, et instaurera dans le monde une relative prospérité. Au milieu de la Tribulation, il s’introduira dans le Temple pour se faire reconnaître comme Dieu, instaurant ainsi l’abomination de la désolation. Les Juifs ouvriront les yeux, et commenceront alors à être massacrés, jusqu’à la fin de la Grande Tribulation, lors de la bataille finale d’Armageddon, juste avant le retour du Seigneur Jésus sur la terre pour y régner pendant mille ans. Or Ezéchiel prophétise que la brutale invasion des quatre pays coalisés sera stoppée de manière surnaturelle, non pas par les forces armées israéliennes, comme cela avait été le cas jusqu’ici, au cours des précédentes guerres israélo-arabes, mais par une intervention surnaturelle directe du Dieu d’Israël !

Page du Beatus de Facundus, manuscrit enluminé du XIe siècle, Gog et Magog apparaissent dans la tranche du milieu, à gauche du faux prophète (grand personnage tenant un livre). Ici le sens géographique de « Magog » est absent. (http://commons.wikimedia.org/wiki/File:B_Facundus_246v.jpg)

Page du Beatus de Facundus, manuscrit enluminé du XIe siècle, Gog et Magog apparaissent dans la tranche du milieu, à gauche du faux prophète (grand personnage tenant un livre). Ici le sens géographique de « Magog » est absent. (http://commons.wikimedia.org/wiki/File:B_Facundus_246v.jpg)

“C’est pourquoi prophétise, fils de l’homme, et dis à Gog: Ainsi parle le Seigneur, l’Eternel: Oui, le jour où mon peuple d’Israël vivra en sécurité, tu le sauras. Alors tu partiras de ton pays, des extrémités du septentrion, toi et de nombreux peuples avec toi, tous montés sur des chevaux, une grande multitude, une armée puissante. Tu t’avanceras contre mon peuple d’Israël, comme une nuée qui va couvrir le pays. Dans la suite des jours, je te ferai marcher contre mon pays, afin que les nations me connaissent, quand je serai sanctifié par toi sous leurs yeux, ô Gog! Ainsi parle le Seigneur, l’Eternel: Est-ce toi de qui j’ai parlé jadis par mes serviteurs les prophètes d’Israël, qui ont prophétisé alors, pendant des années, que je t’amènerais contre eux? En ce jour-là, le jour où Gog marchera contre la terre d’Israël, dit le Seigneur, l’Eternel, la fureur me montera dans les narines. Je le déclare, dans ma jalousie et dans le feu de ma colère, en ce jour-là, il y aura un grand tumulte dans le pays d’Israël. Les poissons de la mer et les oiseaux du ciel trembleront devant moi, et les bêtes des champs et tous les reptiles qui rampent sur la terre, et tous les hommes qui sont à la surface de la terre; les montagnes seront renversées, les parois des rochers s’écrouleront, et toutes les murailles tomberont par terre. J’appellerai l’épée contre lui sur toutes mes montagnes, dit le Seigneur, l’Eternel; l’épée de chacun se tournera contre son frère. J’exercerai mes jugements contre lui par la peste et par le sang, par une pluie violente et par des pierres de grêle; je ferai pleuvoir le feu et le soufre sur lui et sur ses troupes, et sur les peuples nombreux qui seront avec lui. Je manifesterai ma grandeur et ma sainteté, je me ferai connaître aux yeux de la multitude des nations, et elles sauront que je suis l’Eternel” (Ezéchiel 38: 14-23).

Ezéchiel ajoute aussi qu’il faudra sept mois aux Israéliens pour enterrer tous les cadavres ennemis dans la vallée de Hamona, et sept ans pour récupérer et détruire ou recycler toutes les armes et tous les équipements abandonnés. Il est donc impossible que ces événements se passent pendant la Tribulation. A la rigueur, la fin de ces sept ans de récupération du butin pourrait peut-être coïncider avec la première moitié de la tribulation, mais en aucun cas avec la seconde moitié, lorsque les Juifs seront pourchassés par l’Antichrist. Ce qu’il est capital de comprendre, c’est que le Dieu d’Israël sera reconnu dans le monde entier comme le grand Vainqueur de ce conflit. Cela signifie que ce sera probablement la fin de l’Islam en tant que grande religion mondiale. "

" L’une des conséquences les plus importantes de cette guerre, c’est qu’elle favorisera directement la prise de pouvoir mondiale de l’Antichrist. Contrairement à ce qu’annoncent à tort certains milieux chrétiens, l’Antichrist ne s’élèvera pas du monde islamique, en la personne du Mahdi, ni du monde Hindou, en la personne du “Seigneur Maitreya.” Ces deux personnages pourront se manifester dans leurs régions respectives d’influence, mais leur fonction sera de préparer la venue du véritable Antichrist. L’Antichrist est “l’homme du péché,” le “fils de la perdition.” Il n’y a que deux hommes, dans toute la Bible, qui soient appelés “fils de la perdition”: Judas (Jean 17: 12), et l’Antichrist (2 Thes. 2: 3). A l’image de Judas, le traître, l’Antichrist doit donc être, non pas un Musulman ni un Hindou, mais un disciple de Christ, avant de Le renier. Pour pouvoir séduire les Juifs, il doit aussi être impérativement, sinon un Juif de religion, du moins un descendant du Roi David.

Conformément aux prophéties de Daniel 2: 37-45, l’Antichrist doit provenir de l’un des dix “orteils” (pays) de l’ancien Empire Romain reconstitué, c’est-à-dire de l’un pays de l’actuelle Union Européenne. Comme l’annonce la Bible, il doit être un “prince” appelé à devenir roi (Daniel 11: 36). Il devrait donc surgir de l’une des familles royales d’Europe. Il doit aussi être la “bête” qui “monte de la mer” (Apoc. 13: 1). Cette bête doit être semblable à un léopard, avec des pieds comme ceux d’un ours, et une gueule comme celle d’un lion (Apoc. 13: 2). Il est la “petite corne” (Daniel 7: 8 et 8: 9) qui doit s’élever du milieu des dix cornes de la bête. Il doit enfin recevoir sa puissance du dragon rouge (Apoc. 13: 2).

Comme l’a souligné le chercheur chrétien américain Clinton Ortiz, qui fut l’un des premiers à s’intéresser à l’identité de l’Antichrist, tous ces symboles bibliques figurent intégralement sur le blason et les armes du Prince de Galles, dont le symbole national est justement le dragon rouge. En outre, la famille régnante de Grande-Bretagne prétend descendre directement du Roi David. De plus, le souverain de la Grande-Bretagne est le seul au monde à être également le Chef d’une Eglise dite chrétienne, l’Eglise Anglicane. C’est actuellement une Eglise apostate, qui a renié le Seigneur Jésus, et qui revient progressivement dans le giron de la Papauté. Nous devons donc suivre attentivement ce qui ne manquera pas de se produire au décès de la Reine Elizabeth II, âgée actuellement de 85 ans. Constitutionnellement, le prince Charles, héritier de la couronne, ne devrait pas accéder au trône, étant divorcé et remarié à une divorcée. Sauf à modifier la constitution britannique, le trône devrait donc passer directement au fils aîné du Prince Charles, le Prince William. Celui-ci est né de 21 juin 1982, jour du solstice d’été, jour le plus long de l’année, et jour marqué aussi par une rare éclipse de soleil. D’après les astrologues officiels, un grand prince serait né ce jour-là. Quand on connaît les penchants de la famille royale de Grande-Bretagne pour les pratiques occultes et son implication dans la Franc-Maçonnerie, on ne peut que suivre avec intérêt la carrière de ce jeune prince. De l’ordre très noble et très secret de la Jarretière, créé au XIV° siècle, et dont le Prince William est le millième chevalier, dépendent toutes les grandes sociétés secrètes et occultes du monde.

L’accession du Prince William au trône de Grande-Bretagne ne marquerait pas nécessairement le début du règne de l’Antichrist sur le monde. Mais elle permettrait de mettre en valeur une personnalité de plus en plus séduisante et charismatique. N’oublions pas que le but suprême de Satan, au travers de l’Antichrist, est de se faire reconnaître et adorer comme Dieu, au milieu de la Tribulation, dans le Temple reconstruit à Jérusalem (2 Thes. 2: 4). Ce n’est qu’à ce moment-là que l’Antichrist sera complètement possédé par l’esprit de Satan, et qu’il deviendra véritablement la Bête sanguinaire de l’Apocalypse. Or, actuellement, l’incessant et insoluble conflit israélo-arabe, ou plutôt judéo-musulman, empêche la reconstruction de ce Temple. Toute tentative en ce sens soulèverait immédiatement contre Israël l’ensemble des peuples musulmans, qui se lanceraient immédiatement dans une djihad sans merci contre les Juifs et leurs alliés! Il faut donc que la puissance de l’Islam soit anéantie, avant que l’Antichrist puisse s’imposer sur le monde. Or, quand le Dieu d’Israël interviendra Lui-même, de manière évidente et surnaturelle, pour détruire les puissantes forces armées de quatre pays musulmans, au moment même où ils envahiront une nouvelle fois le pays d’Israël, il ne s’agira plus d’une simple victoire militaire, comme pour les précédentes guerres d’Israël!

Mais toutes les nations, et en particulier les nations musulmanes, verront que leur dieu, Allah, n’a pas été capable, une nouvelle et dernière fois, de les défendre ni de leur donner la victoire, alors que le Dieu d’Israël S’est manifesté avec puissance et gloire pour écraser les armées de l’Islam.

Comme le dit Ezéchiel:

“Je manifesterai ma grandeur et ma sainteté, je me ferai connaître aux yeux de la multitude des nations, et elles sauront que je suis l’Eternel” (Ezéchiel 38: 23). Si l’ensemble des nations, et tout particulièrement les nations musulmanes, réalisent que le seul vrai Dieu est le Dieu d’Israël, ce sera la fin du dieu de l’Islam. Cette guerre de Gog et Magog devrait donc marquer la fin de l’Islam en tant que grande religion mondiale. Même si les dirigeants actuels qui dominent les grands pays musulmans essayent de se maintenir au pouvoir, leurs peuples ne l’accepteront plus, et se débarrasseront de ces dirigeants. Cela profitera directement au futur Antichrist qui, nous le savons, doit se présenter comme le Messie d’Israël. D’ailleurs, les Juifs associent la manifestation du Messie à la guerre de Gog et Magog.

La défaite des armées islamiques, et l’abandon de l’Islam en tant que religion officielle de nombreux peuples, permettra à l’Antichrist de régler l’épineux problème du Moyen-Orient. Il pourra alors confirmer les accords de paix déjà conclus entre Israël et ses voisins Arabes et Palestiniens. Il est d’ailleurs possible que les lieux saints actuels de l’Islam situés sur le Mont du Temple, c’est-à-dire la Mosquée d’El Aqsa et le Dôme du Rocher, soient détruits par le Seigneur au cours de la guerre de Gog et Magog. Cela permettrait une reconstruction immédiate du Temple, dès la fin de cette guerre. Il est encore un événement capital qui doit être intégré dans cette perspective, c’est celui de l’enlèvement de l’Eglise de Jésus-Christ. Cet enlèvement, précédé de la résurrection de tous les “morts en Christ,” et par la transformation en un clin d’œil des “vivants en Christ,” a été clairement annoncé par l’apôtre Paul (1 Cor. 15: 50-57 et 1 Thes. 4: 13-18).

L’enlèvement de l’Eglise ne peut que se produire avant le début de la Tribulation de sept ans. Car ce sera un événement soudain, qui interviendra au moment “où nous n’y penserons pas” (Matthieu 24: 44).

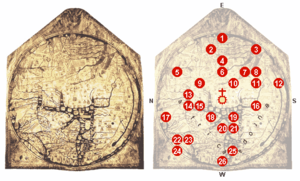

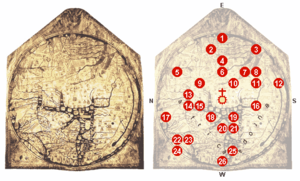

Carte du monde ayant Jérusalem comme centre. Le pays de Gog correspond au no 5 1.

Carte du monde ayant Jérusalem comme centre. Le pays de Gog correspond au no 5 1.

Le Seigneur Jésus Lui-même a comparé l’époque de l’enlèvement à celles de Noé et de Lot, avant les déluges d’eau et de feu. “Ce qui arriva du temps de Noé arrivera de même à l’avènement du Fils de l’homme. Car, dans les jours qui précédèrent le déluge, les hommes mangeaient et buvaient, se mariaient et mariaient leurs enfants, jusqu’au jour où Noé entra dans l’arche; et ils ne se doutèrent de rien, jusqu’à ce que le déluge vînt et les emportât tous: il en sera de même à l’avènement du Fils de l’homme. Alors, de deux hommes qui seront dans un champ, l’un sera pris et l’autre laissé; de deux femmes qui moudront à la meule, l’une sera prise et l’autre laissée. Veillez donc, puisque vous ne savez pas quel jour votre Seigneur viendra” (Matthieu 24: 37-42). “Ce qui arriva du temps de Lot arrivera pareillement. Les hommes mangeaient, buvaient, achetaient, vendaient (? - conceptions trop modernes et romaines de toute évidence), plantaient, bâtissaient; mais le jour où Lot sortit de Sodome, une pluie de feu et de soufre tomba du ciel, et les fit tous périr. Il en sera de même le jour où le Fils de l’homme paraîtra. En ce jour-là, que celui qui sera sur le toit, et qui aura ses effets dans la maison, ne descende pas pour les prendre; et que celui qui sera dans les champs ne retourne pas non plus en arrière. Souvenez-vous de la femme de Lot. Celui qui cherchera à sauver sa vie la perdra, et celui qui la perdra la retrouvera. Je vous le dis, en cette nuit-là, de deux personnes qui seront dans un même lit, l’une sera prise et l’autre laissée; de deux femmes qui moudront ensemble, l’une sera prise et l’autre laissée. De deux hommes qui seront dans un champ, l’un sera pris et l’autre laissé” (Luc 17: 28-36).

Notez bien que ce n’est qu’après que Noé fut entré dans l’arche, et que Lot fut sorti de Sodome, que les déluges d’eau et de feu s’abattirent sur la terre de l’époque de Noé, et sur la Sodome de l’époque de Lot. Et, dans les deux cas, les hommes ne se doutèrent de rien jusqu’à la fin, mais continuèrent à vaquer à leurs occupations quotidiennes.

“Pour ce qui concerne l’avènement de notre Seigneur Jésus-Christ et notre réunion avec lui, nous vous prions, frères, de ne pas vous laisser facilement ébranler dans votre bon sens, et de ne pas vous laisser troubler, soit par quelque inspiration, soit par quelque parole, ou par quelque lettre qu’on dirait venir de nous, comme si le jour du Seigneur était déjà là. Que personne ne vous séduise d’aucune manière; car il faut que l’apostasie soit arrivée auparavant, et qu’on ait vu paraître l’homme du péché, le fils de la perdition, l’adversaire qui s’élève au-dessus de tout ce qu’on appelle Dieu ou de ce qu’on adore, jusqu’à s’asseoir dans le temple de Dieu, se proclamant lui-même Dieu. Ne vous souvenez-vous pas que je vous disais ces choses, lorsque j’étais encore chez vous? Et maintenant vous savez ce qui le retient, afin qu’il ne paraisse qu’en son temps. Car le mystère de l’iniquité agit déjà; il faut seulement que celui qui le retient encore ait disparu. Et alors paraîtra l’impie, que le Seigneur Jésus détruira par le souffle de sa bouche, et qu’il anéantira par l’éclat de son avènement. L’apparition de cet impie se fera, par la puissance de Satan, avec toutes sortes de miracles, de signes et de prodiges mensongers, et avec toutes les séductions de l’iniquité pour ceux qui périssent parce qu’ils n’ont pas reçu l’amour de la vérité pour être sauvés. Aussi Dieu leur envoie une puissance d’égarement, pour qu’ils croient au mensonge, afin que tous ceux qui n’ont pas cru à la vérité, mais qui ont pris plaisir à l’injustice, soient condamnés. Pour nous, frères bien-aimés du Seigneur, nous devons à votre sujet rendre continuellement grâces à Dieu, parce que Dieu vous a choisis dès le commencement pour le salut, par la sanctification de l’Esprit et par la foi en la vérité” (2 Thes. 2: 1-13).

Les deux derniers signes qui doivent se produire, avant notre réunion avec le Seigneur, sont donc les suivants: il faut que l’apostasie arrive auparavant, et que nous ayons d’abord vu paraître le “fils de la perdition.” Nous sommes actuellement en pleine apostasie, aucun Chrétien fidèle ne peut le nier. La plupart des grandes églises chrétiennes ont renié le Seigneur Jésus-Christ, en ce sens qu’elles ont rejeté l’autorité suprême de Sa Parole, dont elles ont retranché tout ce qui les gênait, et à laquelle elles ont rajouté toutes leurs traditions humaines. Quant au “fils de la perdition,” s’il doit effectivement s’élever du sein de la famille royale de Grande-Bretagne, nous le verrons paraître bientôt. Et nous l’avons d’ailleurs vu paraître, en ce sens que nous vivons à son époque, qu’il est vivant maintenant, et qu’il est prêt à se manifester. La seule chose qui peut encore l’empêcher de se manifester dans toute sa puissance est justement la présence sur la terre de l’Eglise fidèle du Seigneur Jésus, dans laquelle réside le Saint-Esprit, qui est “Celui qui retient” encore l’Antichrist. Il se peut que cet “homme de péché” accède à son trône avant que l’Eglise soit enlevée. Mais il ne pourra pas étendre son règne au monde entier tant que l’Eglise sera sur la terre. En conclusion, voici ce à quoi nous devrions nous attendre, dans les mois et les années qui viennent:

L’apostasie doit s’étendre toujours plus. Les Chrétiens fidèles deviendront de plus en plus isolés, et devront se regrouper dans de petites assemblées, loin de l’apostasie régnante. L’Antichrist doit paraître, sous la forme de l’accession au trône de Grande-Bretagne d’un homme qui, plus tard, se manifestera pleinement comme “l’homme du péché.” Toujours vers cette même époque, mais sans que l’on puisse indiquer un moment précis, la guerre de Gog et Magog doit être brutalement déclenchée contre Israël par une coalition menée par quatre pays islamiques: la Turquie, l’Iran, le Soudan et la Libye. Cette guerre doit se terminer par une intervention soudaine et surnaturelle du Dieu d’Israël, qui anéantit les armées ennemies “sur les montagnes d’Israël.” Toutes les nations le reconnaissent, et l’Islam disparaît en tant que religion mondiale puissante.

L’Antichrist profitera de cette situation mondiale chaotique pour étendre son influence, et pour prendre des initiatives mondiales de plus en plus remarquées pour leur intelligence, leur sagesse, et leur humanisme, notamment pour le règlement des conflits, en particulier celui du Moyen-Orient. Il se posera en “Homme de Paix.” L’enlèvement de l’Eglise peut se produire à tout moment, avant ou après l’accession au trône de cet impie, mais probablement après cette accession, et sans doute même après la guerre de Gog et Magog. Toutefois, comme nous ne connaissons ni le jour ni l’heure de l’enlèvement, nous devons veiller en permanence, afin de ne jamais être surpris. Dès que l’enlèvement de l’Eglise se sera produit, commencera la période des sept années de la Tribulation. Cette Tribulation s’achèvera par la grande bataille d’Armageddon, en Israël, dans les plaines de Megiddo, lorsque l’Antichrist et ses armées voudront définitivement détruire Israël. Mais c’est alors que se produira le retour en gloire de Jésus-Christ, pour régner pendant mille ans sur cette terre, en compagnie de Son Eglise.

Alors s’accomplira cette prophétie de Zacharie:

“Voici, le jour de l’Eternel arrive, et tes dépouilles seront partagées au milieu de toi. Je rassemblerai toutes les nations pour qu’elles attaquent Jérusalem; la ville sera prise, les maisons seront pillées, et les femmes violées; la moitié de la ville ira en captivité, mais le reste du peuple ne sera pas exterminé de la ville. L’Eternel paraîtra, et il combattra ces nations, comme il combat au jour de la bataille. Ses pieds se poseront en ce jour sur la montagne des oliviers, qui est vis-à-vis de Jérusalem, du côté de l’orient; la montagne des oliviers se fendra par le milieu, à l’orient et à l’occident, et il se formera une très grande vallée: une moitié de la montagne reculera vers le septentrion, et une moitié vers le midi. Vous fuirez alors dans la vallée de mes montagnes, car la vallée des montagnes s’étendra jusqu’à Atzel; vous fuirez comme vous avez fui devant le tremblement de terre, au temps d’Ozias, roi de Juda. Et l’Eternel, mon Dieu, viendra, et tous ses saints avec lui. En ce jour-là, il n’y aura point de lumière; il y aura du froid et de la glace. Ce sera un jour unique, connu de l’Eternel, et qui ne sera ni jour ni nuit; mais vers le soir la lumière paraîtra. En ce jour-là, des eaux vives sortiront de Jérusalem, et couleront moitié vers la mer orientale, moitié vers la mer occidentale; il en sera ainsi été et hiver. L’Eternel sera roi de toute la terre; en ce jour-là, l’Eternel sera le seul Eternel, et son nom sera le seul nom. Tout le pays deviendra comme la plaine, de Guéba à Rimmon, au midi de Jérusalem; et Jérusalem sera élevée et restera à sa place, depuis la porte de Benjamin jusqu’au lieu de la première porte, jusqu’à la porte des angles, et depuis la tour de Hananeel jusqu’aux pressoirs du roi. On habitera dans son sein, et il n’y aura plus d’interdit; Jérusalem sera en sécurité” (Zacharie 14: 1-11). "

Extraits de " La guerre de Gog et Magog " de Henri Viaud-Murat. - http://pleinsfeux.org/la-guerre-de-gog-et-magog/#.UlM0I1NBDQs

Notons également la théorie Gog-Magog sur l'intervention forte de la Russie, dont voici deux versions assez nettes : http://blogs.christianpost.com/guest-views/debunking-the-russia-war-of-gog-and-magog-myth-8754/ + http://www.israel-flash.com/2012/04/judaisme-revelation-d%E2%80%99ezechiel-chapitre-38-34-gog-et-magog/#axzz2h5JFpAdX

De gauche à droite : une pièce de Lydie 6ième siècle Av JC, une statère trouvée à Marseille datée du 5ième siècle Av JC - la monnaie métallique s'est vraiment répandue très vite de ce tout petit royaume !! (un mystère complet), des pièces ioniennes très anciennes, probablement de Lydie.

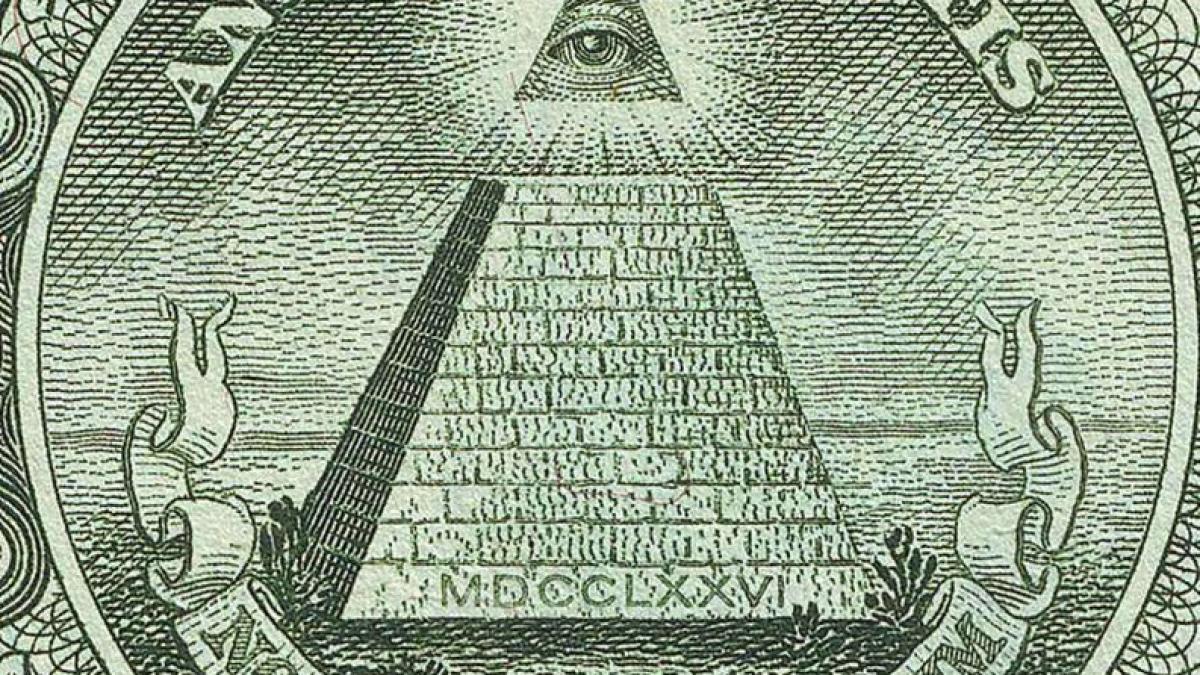

Comme quoi, en partant des premières pièces de monnaie métalliques crées par l'Homme (ou son tentateur/aliens/élites ?), on se retrouve en pleine apocalypse et fin des temps... certainement pas un hasard... et bien de quoi juger la plus grande partie de l'Humanité ! Mais attention, l'invention de la monnaie métallique n'est pas l'invention de l'intérêt sur des prêts, ou de l'usure : ce sont bel et bien les Sumériens (aidés par leurs Dieux Annuakis ?) qui ont inventé (ou leurs propres ancêtres) la monnaie virtuelle et scripturale en premiers, ainsi que le prêt et les intérêts sur les prêts, des systèmes de comptabilité très sophistiqués : pouvez-vous réaliser que ce qu'ils ont inventé en 2800 AVANT JC n'a été redécouvert qu'au Moyen-Age en Italie du nord ? Voici un autre article très éducateur sur la question : http://curieux.morenon.fr/ZCu01.html

Un calculi sumérien - l'équivalent d'une lettre de créance !

Un calculi sumérien - l'équivalent d'une lettre de créance !

Notez qu'on trouve des historiens et autres qui affirment que ce sont les Grecs anciens qui ont inventé la monnaie métallique, dès le 7ième siècle Avant JC, car les datations semblent bien confirmer que c'est plutôt du côté de la Turquie, envahie par la Grèce certes, mais héritière comme toute l'ancienne Mésopotamie des connaissances avancées des Sumériens... De plus, les Lydiens sont-ils vraiment assimilables à un peuple grec...? non.

Exemple de monnaie primitive grecque (monnaie dite "archaïque" frappée à Thèbes, en Béotie vers 480-460 avant JC. 12.18 grammes. Cliquez ici pour voir plus de photos et d'explications sur les plus anciennes monnaies grecques

Exemple de monnaie primitive grecque (monnaie dite "archaïque" frappée à Thèbes, en Béotie vers 480-460 avant JC. 12.18 grammes. Cliquez ici pour voir plus de photos et d'explications sur les plus anciennes monnaies grecques

Les monnaies des origines n'étaient que de petits lingots de métal estampillés assez sommairement. L'exemple ci-dessus est déjà une monnaie d'un stade avancé.

YH : Cet article, créé en 2013 à l'origine, semble un peu "prémonitoire" ou tout au moins "révélateur", s'accordant bien aux réalités de notre société de 2015... on y parle de Magog comme étant la Turquie ou plus probablement encore la Mésopotamie ou la Perse (Irak ou Iran)... mais ce qu'il se passe de nos jours avec Isis et l'EI pourrait tout aussi bien coïncider ! Attention donc...

Yves Herbo-S,F,H, - MPSA - © 2013-2015